شبكة بيئة ابوظبي: بقلم أولي هانسن، رئيس استراتيجية السلع لدى ساكسو بنك، 13 يونيو 2021

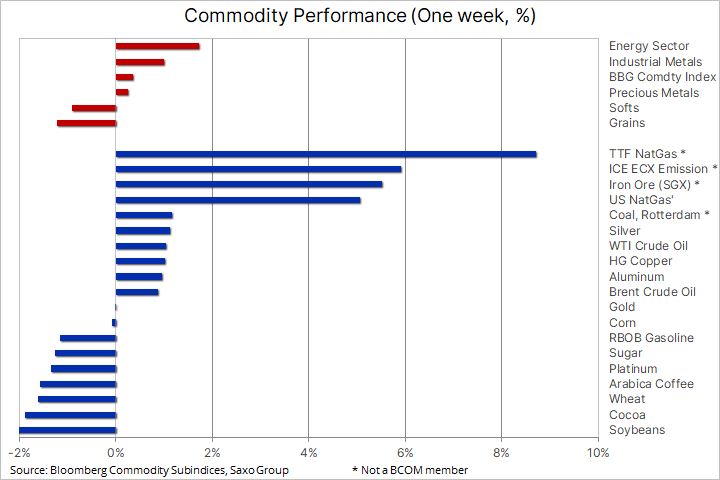

شهدت تداولات السلع ارتفاعاً ملحوظاً للأسبوع الثالث، وحققت الطاقة والمعادن مكاسب واسعة لتعويض مكامن الضعف في قطاع الزراعة. وبالنتيجة، واصل مؤشر بلومبرج للسلع الفوريّة – والذي يتتبّع أداء العقود الآجلة للسلع الأساسية خلال الشهر القريب – تداولاته بالقرب من أعلى مستوياته في عشر سنوات.

وبقي ارتفاع معدلات التضخم محطّ تركيزٍ أساسي استند نوعاً ما إلى ارتفاع تكاليف المدخلات الناجم عن ارتفاع أسعار السلع. ووصل معدّل تضخّم الأسعار على باب المصنع في الصين إلى أعلى مستوياته منذ عام 2008، حيث عرضت السلطات إطلاق احتياطيات الدولة من المعادن الصناعية في إطار جهودها المستمرّة لتهدئة أسعار السلع الأساسية والحد من التضخّم. وفي أسرع وتيرة لها منذ عام 2008، ارتفعت أسعار الاستهلاك في الولايات المتحدة الأمريكية بنسبة 5% على أساس سنوي، ووصلت معدلات التضخم الأساسي إلى أعلى مستوياتها منذ عام 1992.

ومع ذلك، لم تؤثر هذه التطورات على أداء المستثمرين في أسواق السندات، وانخفضت عائدات سندات الخزانة إلى مستويات متدنية جديدة خلال الدورة. واستند هذا التوجّه إلى مزيج من موافقة السوق حالياً على وجهة نظر بنك الاحتياطي الفدرالي، والتي تقول بأن التضخّم المرتفع سيغيّر مساره نحو الهبوط قريباً، وستتدفق السيولة بالدولار الأمريكي إلى السوق، فيما تواصل الخزينة الأمريكية تخفيض حساباتها تحت 500 مليار دولار أمريكي بحلول 1 أغسطس من أعلى مستوياتها في عام 2020 عند حوالي 1,800 مليار دولار أمريكي. ولعب مزيج العائدات المنخفضة وضعف الدولار دوراً في تعزيز الرغبة بالمخاطرة في جميع الأسواق، ومن بينها السلع.

وأظهرت أسعار الغاز في المركز الهولندي تي تي إف وبورصة المناخ الأوروبية لائتمانات الكربون أكبر ارتفاع لها خلال الأسبوع، وهما من عقود السلع الأساسية الآجلة التي يتم تداولها في أوروبا وجهات من غير الأعضاء في مؤشر السلع المذكور. وفي المركز الهولندي، الذي يعتبر المعيار الأوروبي، وصلت عقود الغاز خلال الشهر القريب إلى أعلى مستوياتها في خمسة شهور بفعل مزيج من نقص العرض الناجم عن ارتفاع درجات الحرارة فوق المتوسط، والانخفاض المؤقت في التدفقات من النرويج وروسيا، وليس أقلها تجدد ارتفاع ائتمانات الكربون في الاتحاد الأوروبي بما يسمح بارتفاع الأسعار فوق 53 يورو للطن.

وفي العام الماضي، ولا سيما منذ نوفمبر، ارتفعت عقود ICE EUA الآجلة – التي تمثّل 1 طن من انبعاثات الكربون – بقوّة لتصل تداولاتها إلى 40 يورو أو 300% فوق السعر المتوسط للسنوات الخمس الماضية. وتم الإعلان عن أول لقاح في نوفمبر ما أشار إلى مسار واضح نحو تعافٍ عالمي، إلى جانب انتخاب جو بايدن رئيساً للولايات المتحدة الأمريكية وتقديمه لسياسات أكثر مراعاة للبيئة.

المصدر: مجموعة ساكسو

وتصدرت عقود خام الحديد الآجلة والمتداولة في سنغافورة العناوين الأسبوع الماضي؛ وارتفعت بقوّة لتواصل انتعاشها من التراجع بنسبة 27% الذي شهدته الشهر الماضي عندما قامت الصين بأول محاولاتها غير المجدية حتى الآن للحد من ارتفاع أسعار السلع. وفي تحدّ للحكومة، حافظت شركات تصنيع الصلب الصينية على قوة طلبها، فيما تترقّب السوق العراقيل التي يحتمل أن يواجهها العرض في البرازيل.

وشهدت أسواق الحبوب تداولات مختلطة، ولكنها أقل بشكل عام في الأسبوع الذي يلي إصدار تقرير وزارة الزراعة الأمريكية الشهري حول تقديرات العرض والطلب الزراعي في العالم. وتتجه الذرة نحو تحقيق مكاسب أسبوعية ثانية بعد أن ثبّت التقرير انخفاض الإمدادات إلى ما دون التوقعات نظراً لقوة الطلب من قطاعي التصدير وإنتاج الإيثانول. وتتوقع نماذج الطقس مزيداً من الجفاف في إحدى مناطق الإنتاج الرئيسية في الولايات المتحدة الأمريكية. وشهدت تداولات القمح ثباتاً خلال الأسبوع بعد انتعاشها من التصحيح الأخير، وسط مخاوف من تأثير الجفاف على تقليص معدلات الإنتاج. وتعرّض فول الصويا للضغوطات، حيث كشفت وزارة الزراعة الأمريكية أن المخزونات ستتخطى التوقعات، بينما يحدّ ارتفاع الأسعار من الطلب على زيت الصويا وطحين الصويا.

كما ارتفعت تداولات النفط الخام للأسبوع الثالث على التوالي، حيث رسّخ خام برنت أسعار برميله فوق 70 دولار، بينما نجح خام غرب تكساس الوسيط في تحقيق أعلى مستوياته عند الإغلاق منذ عام 2018. وتباطأت وتيرة النمو نوعاً ما، بالرغم من التوقعات المتفائلة بارتفاع الأسعار خلال النصف الثاني من عام 2021، حيث بدأت السوق بالتحقق من نتائج الانتعاش الذي شهده الطلب حتى الآن في نصف الكرة الغربي.

وظهر التأثير السلبي المحتمل على المدى القصير للاتفاق النووي الإيراني يوم الخميس، حيث تعرّضت الخوارزميات التي تتحكم عادة بنسبة كبيرة من الأحجام اليومية في سوق العقود الآجلة، لاختناقات مؤقتة بعد قراءة خاطئة لأخبار رفع الولايات المتحدة لعقوباتها عن شخصية إيرانية واحدة، وليس الدولة ككل. ودفع ذلك إلى انخفاض مؤقت في أسعار خامي برنت وغرب تكساس الوسيط بنسبة تجاوزت 2%، قبل العودة إلى نقطة البداية. وبحسب موقع TankerTrackers.com، يبلغ مخزون أسطول الناقلات الإيرانية العملاقة حالياً 70 مليون برميل من مكثفات الغاز، وقد ارتفع مؤخراً نتيجة عدم كفاية الطلب من الصين التي تعتبر أكبر عملائها.

ورسمت تقارير سوق النفط الشهرية الصادرة عن مركز معلومات الطاقة الأمريكي وأوبك ووكالة الطاقة الدولية ملامح توقعات إيجابية داعمة للطلب على النفط الخام، حيث تتوقع وكالة الطاقة الدولية عودة الطلب العالمي على النفط إلى مستويات ما قبل تفشّي الفيروس في مرحلة متأخرة من العام المقبل. وفيما يحتمل أن تعزّز عودة إيران إلى السوق العالمية خلال بضعة شهور من حجم العرض المطلوب لبقية العام، تمتلك مجموعة المنتجين من أوبك بلس القدرة والقوة حالياً على تحديد توجّه أسعار النفط. وعبر الحفاظ على التشدّد المصطنع للسوق على مدار الشهور المقبلة، تخاطر هذه المجموعة باستقرار المشهد العام في عام 2022، حيث تتوقع وكالة الطاقة الدولية انتعاش الدول غير الأعضاء في أوبك بسبب زيادة الأسعار بنحو 1.6 مليون برميل.

ويعتبر تقدير السعر المستهدف لسلعة خاضعة للسيطرة السياسية مثل النفط أمراً بالغ الصعوبة. وبالرغم من خطر حدوث تصحيح على المدى القصير، يشير المسار الحالي إلى ارتفاع الأسعار مع احتمال أن يستهدف برنت أعلى مستوياته في 2019 عند 75 دولار.

المصدر: مجموعة ساكسو

وشهد الذهب والفضّة مرحلة من التماسك السعريّ، وتمّت معظم عمليات التغطية على المكشوف بالذهب من صناديق طويلة الأجل تتبع التوجهات، ووصلت حالياً إلى حوالي 18 دولار أمريكي.

وبعد تصحيح سطحيّ حتى الآن، عثر كلاهما على عرض بعد أقوى قراءة منذ عقود لمؤشر أسعار المستهلك، لكن بدلاً من الحصول على دعم تحوّطات التضخّم، قفزت أسعار المعدنين مع تراجع عائدات سندات الخزانة الأمريكية إلى مستوى منخفض جديد في الدورة الأخيرة، حيث خلصت السوق إلى أن التضخم مؤقت، وأن بنك الاحتياطي الفدرالي لن يتراجع في وقت مبكر.

وفيما لا يرجّح أن تثير اللجنة الفدرالية للأسواق المفتوحة الأسبوع المقبل أي زيادة في التركيز على التراجع، سيتحول الاهتمام نحو أي إعلان عن تغيير في التوجهات من جاكسون هول في أواخر أغسطس. وانخفضت العائدات الحقيقية لمدة عشر سنوات نحو أدنى مستوياتها في شهر واحد إلى 0.94%–، حيث تفوقت الفضة في الأداء لتلامس نسبة أسعار أونصة الذهب مقابل الفضة أدنى مستوياتها في أسبوع واحد. ومن جديد، سينظر تجار السبائك إلى مستويات المقاومة عند 1904 دولار ومن ثم 1916 دولار، فيما قد يشير أي إغلاق دون المتوسط المتحرك لمدة 21 يوماً عند 1887 دولار إلى فقدان الزخم المتجدد، حيث يكون هدف الهبوط الرئيسي التالي هو المتوسط المتحرك لمدة 200 يوم عند 1840 دولار أمريكي.

بيئة أبوظبي وسيلة إعلامية غير ربحية مسؤولية مجتمعية تملكها مجموعة نايا للتميز

بيئة أبوظبي وسيلة إعلامية غير ربحية مسؤولية مجتمعية تملكها مجموعة نايا للتميز